|

长江商学院金融学教授梅建平和纽约大学斯特恩商学院的Micheal Moses教授,“艺术即资产”观点似乎应证了中国目前火爆的艺术品投资市场,但美林证券等投资机构评估1652年到1961年间艺术品投资回报的结论发现,投资艺术品似乎比投资股票的风险更高。 John Morrissey以基金经理挖掘未被发现的股票的方式四处搜寻年轻艺术家。这位西棕榈滩的律师晚上的时候浏览诸如《艺术论坛》杂志和Artnet这样的网站。他留连于纽约和迈阿密的画展,寻求出售购买艺术作品能够带来的投机收益。他说,“我的艺术家们给我带来的收益超过了我其它所有的投资。” 艺术正在而且看起来还会持续地大热下去,单幅作品的最高售价总是在不断地刷新着,出席拍卖会的人数猛增,拍卖会的成果同样有增无减。对这样的现象,我们通常的解释是,新兴的收藏家们,那些对冲基金经理们开始投入金钱,希望炫耀新发现的财富和鉴赏能力。其实还有另外一个原因:人们相信艺术是与你的股票、债券和不动产等量齐观的投资资产。 长江商学院的金融学教授梅建平和纽约大学斯特恩商学院的Micheal Moses教授都是新流派的代表人物,他们极力地主张“艺术即资产”这样的观点,并且身体力行。他们在2002年就发表了研究报告,声称艺术品的投资价值早在1876年就轻易地超过了债券和国库券,而在过去的10年里艺术品的投资甚至已经超过了股票,年收益率已经达到了8.5%,当代艺术表现得更是只好不坏。 不过,他们俩并不是首先将艺术品作伪投资工具研究的学者。过去十几位学者已经对此进行了研究,他们的结论相差很大。大部分研究者认为艺术品的投资差强人意。在最常被人引用的一部著作里,1985年时任普林斯顿大学经济学家William Baumol报告说,在1652年至1961年间,艺术品的投资回报大概仅为每年0.55%左右。至于其它的机构,都各自采取不同的方法,得出的结论也各不相同。但有一点却是每个机构都保持着一致的意见,那就是投资艺术品比投资股票的风险更高。 投资艺术品还有其他不利之处。通过拍卖行或交易商买卖艺术品的佣金轻易就能高达10%,大大高于你支付给股票经纪人的佣金。而且,艺术品的流动性差,即使是最热的市场中,许多艺术品在拍卖行照样无人问津。此外还有运输和保险开支,如果你有幸拥有长期资本收益,你作为艺术品支付的税率高达28%,而证券的资本收益率仅为15%。 于是,Moses的话就可以印证了这篇文章的观点:“艺术品的最大魅力之一是收藏的乐趣。如果你投资艺术品,你就是希望得到追求某种东西的乐趣。” 这样的争论永远不会结束,作为这场争论最精彩的注脚,莫过于代表着艺术投资价值不显著派系的William Baumol在纽约大学的一栋楼里开设了自己的办公室,这本来并不让人奇怪,可如果知道了他的办公邻居,那个赫赫有名的“艺术即资产”代言人Micheal Moses,你大概就明白了这其中的蕴意——关于艺术品投资价值的争论将会这样白热化的延续下去,而未来也许都未必能给人最信服的答案。文/Changjiang |

范海龙新作展

范海龙新作展 崔明涛

崔明涛 “画水者”李

“画水者”李 “EXIN亚洲实

“EXIN亚洲实 “迷Mythos”

“迷Mythos” “生活演习”

“生活演习” “中国娇子”

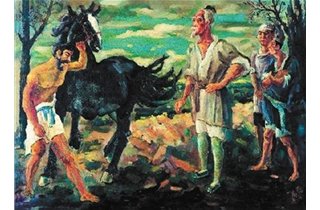

“中国娇子” 李可染《

李可染《 91岁画家

91岁画家 意大利风

意大利风 8900万《

8900万《 世界各国

世界各国 《万山红

《万山红 盘点世界

盘点世界 美国街头

美国街头 成都双年

成都双年